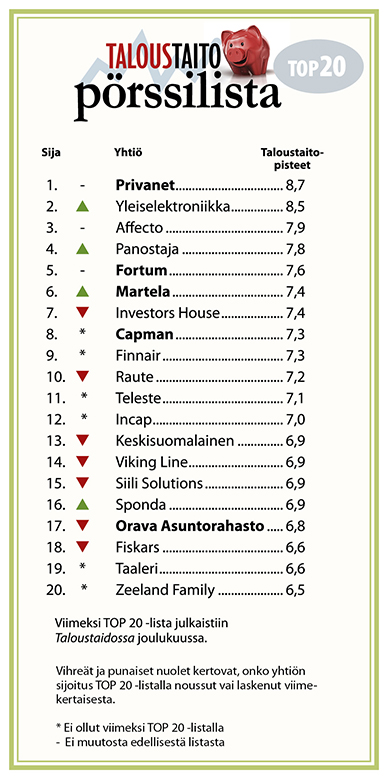

Taloustaidon pörssilistan kärjessä on paljon hyviä osingonmaksajia. Hulppea osinko saattaa kuitenkin johtaa sijoittajaa harhaan.

Taloustaidon listan kärjessä on monia yhtiöitä, joista sijoittaja saa keskimääräistä selvästi parempaa osinkotuottoa. Tämä siksi, että listalla yhtiöt saavat pisteitä pitkän aikavälin osingoistaan.

Sijoittajan pitää kuitenkin olla tarkkana, ettei yhtiö maksa tulokseensa nähden ylisuurta osinkoa. Esimerkiksi listan viidennelle sijalle kivunnut Fortum käytännössä tyhjentää kassaansa osinkoa maksamalla, eikä yhtiön tuloksen näkökulmasta osinkotaso ole lainkaan kestävällä pohjalla.

Listaa tuottavan Inderesin pääanalyytikon Sauli Vilénin mielestä Helsingin pörssistä on nyt ylipäänsä vaikea löytää yhtiöitä, jotka olisivat sekä edullisesti hinnoiteltuja että pystyisivät maksamaan korkeaa osinkotuottoa pitkän päälle.

”Vielä pari vuotta sitten pystyi löytämään yhtiöitä, jotka maksoivat hyvää osinkoa ja joilla oli edellytykset kasvattaa sitä pitkällä aikavälillä. Nyt osinkoyhtiöiden poiminnasta on tullut vaikeampaa, eikä korkea osinkoprosentti mitenkään takaa, että yhtiö maksaisi jatkossakin yhtä suuria osinkoja”, Vilén sanoo.

Osinkoa pitäisi pystyä kasvattamaan

Pelkän osinkoprosentin tuijottamisen sijaan sijoittajan kannattaa keskittyä siihen, miten ison osan tuloksestaan yhtiö jakaa ulos osinkoina. Jos osingonmaksua rahoitetaan lainarahalla, on päivänselvää, ettei osinkovirta voi jatkua vuodesta toiseen yhtä vuolaana.

”Ylivoimaisesti paras tuotto tulee pitkällä aikavälillä yhtiöistä, jotka pystyvät kasvattamaan osinkoaan. Se edellyttää, että yhtiö pystyy jatkuvasti parantamaan tulostaan, mikä puolestaan edellyttää usein liikevaihdon kasvua”, Sauli Vilén sanoo.

Vaikka esimerkiksi Fortumin osinkotuotto hipoo nyt seitsemää prosenttia, jo ensi vuonna tilanne voi olla täysin toinen. Velkarahan sijaan Fortum tosin maksaa osinkojaan kassassa olevilla rahoillaan, joita se sai myytyään vakaata tuottoa tahkoavat sähköverkkonsa Suomessa ja Ruotsissa.

Vilénin mukaan Fortumin osinkotuoton pysyminen jatkossa ennallaan vaatisi yhtiöltä todella hyvää onnistumista yrityskaupoissa – tai sitten sähkön hinnan pomppaamista selvästi nykyistä korkeammalle tasolle, mihin yhtiöllä ei ole mitään mahdollisuutta vaikuttaa. Fortumin tavoitteena on ostaa vielä tänä vuonna markkinoilta pois uusiutuvan energian alan yrityksiä, mutta miten se siinä onnistuu, jää nähtäväksi.

Osingon jakaminen pitkin vuotta yleistyy

Orava Asuntorahasto oli ensimmäinen yhtiö Helsingin pörssissä, joka päätti alkaa jakaa osinkoa neljä kertaa vuodessa. Nyt käytäntö jakaa osinkoja useammassa erässä on laajenemassa myös muihin yhtiöihin. Kiinteistösijoitusyhtiöiden lisäksi osinkoja jakavat kahdessa tai neljässä erässä jo muun muassa Wärtsilä, Aspo, Fiskars ja Rapala.

Käytäntö on vakiintunut jo aiemmin Yhdysvalloissa ja Isossa-Britanniassa. Mutta onko se sijoittajan kannalta hyvä asia?

”Sijoittajan kannalta se on loistava asia. Kyse on siitä, haluatko saada tuloa kerran vuodessa vai pienemmissä erissä. Se voi vähentää myös osakekurssien heiluntaa, mikä on hyvä asia, koska tähän asti joidenkin yhtiöiden kurssit ovat käyttäytyneet aika absurdisti silloin, kun osinko irtoaa”, Vilén kuvaa.

Vilén arvioi, että osingon irtoamisen aiheuttama turha kurssiheilunta poistuu kokonaan, kun kertajysäyksestä siirrytään maksamaan osinkoja useammissa erissä.

”Myös yhtiön kannalta tämä on erinomaista, koska se helpottaa yhtiön käyttöpääoman hallintaa. Enää yhtiöiden ei tarvitse pitkin vuotta kerätä rahaa kassaan, vaan rahoja voi jakaa sieltä pois pikkuhiljaa”, Vilén sanoo.

Käytäntö lisää myös pörssiyhtiöiden liikkumavaraa, koska tällöin osinkopolitiikkaa voi muuttaa nopeastikin, mikäli markkinatilanne ympärillä yhtäkkiä radikaalisti muuttuu. Esimerkiksi finanssikriisin puhkeamisen jälkeen vuonna 2008 osa pörssiyhtiöistä olisi todennäköisesti halunnut vetää jo maksettuja osinkoja takaisin. Nyt ne joutuivat turvautumaan suunnattuihin osakeanteihin, joilla ne saivat vahvistettua yllättäen heikentyneitä taseitaan.

Vilén näkee, että useammassa erässä maksaminen vähentäisi myös osinkoihin kohdistuvaa spekulointia ja epävarmuutta. ”Olen aivan varma, että vuoden päästä yhä useampi yhtiö siirtyy maksamaan osinkoja kaksi tai neljä kertaa vuodessa. Kukaan ei häviä siinä”, Vilén sanoo.

Capman on nyt listakärjen osinkotärppi

Taloustaidon listan TOP 20 -yhtiöiden joukossa on useita yhtiöitä, jotka maksavat viime vuodelta yli viiden prosentin osinkoja. Esimerkiksi listan kärjessä olevan sijoituspalveluyhtiö Privanetin osinkotuotto on noin seitsemän prosenttia.

Sauli Vilénin suosikki listan osinkoyhtiöistä on Capman, joka jakaa niin ikään yli kuuden prosentin osinkoa. Vilénin mielestä Capmanin osinko on yhtiön riskitasoon nähden poikkeuksellisen hyvä, ja yhtiö pystyy todennäköisesti myös kasvattamaan osinkojaan tavoitteidensa mukaan.

”Capman on yksi parhaita osinkopoimintoja. Sen osinkotuotto on edelleen korkea ja se kasvaa voimakkaasti. Yhtiöstä on tullut Norvestian fuusion jälkeen selvästi enemmän sijoitusyhtiö, ja sen tulostaso on hyvä. Yhtiö pystyy huonomassakin markkinassa ylläpitämään osinkoaan”, Vilén kuvaa.

Mustana hevosena Vilén poimisi listan kärjestä Martelan, jota markkinat eivät hänen mukaansa hinnoittele vielä riittävän korkealle siihen nähden, mikä yhtiön osingonmaksupotentiaali on pidemmällä aikavälillä.

Fortum tyhjentää tällä hetkellä kassaansa, kun se maksaa aivan liian suuria osinkoja suhteessa yhtiön tulokseen. Avokätinen osinkopolitiikka tyssää, mikäli sähkön hinta ei nouse reippaasti tai yhtiö ei onnistu odotuksia paremmin yrityskaupoissaan.

Pääomasijoitusyhtiö Capman on tällä hetkellä pörssin harvoja hyviä osingonmaksajia, jonka osinkotuotto luultavasti kasvaa tulevina vuosina. Yhtiön tulostaso on hyvä, ja se on sitoutunut kasvattamaan osinkoaan.

Huonekaluvalmistaja Martela jakaa viime vuodelta yllättävän vaatimattomasti osinkoa. Hyvän tuloksen jälkeen yhtiöllä on kuitenkin muhkea kassa, eikä rahalle ole liiketoiminnan pyörittämisessä välttämättä käyttöä. Yhtiö saattaakin yllättää omistajansa ensi vuonna hulppealla osingolla!

Sijoituspalvelukonserni Privanetin seitsemän prosentin osinko on kestävällä pohjalla vain, jos yhtiö pystyy pitämään yllä nykyistä tuloskuntoaan. Yhtiön liiketoiminnan ennustettavuus on kuitenkin heikko, riskit melko korkeat, eikä takeita tuloksen säilymisestä nykytasoilla ole.

Orava Asuntorahaston viime vuoden tulos oli heikko, minkä takia yhtiö jakaa osinkoa tänä vuonna vain murto-osan aiemmasta. Ensi vuonna osingon pitäisi kasvaa, sillä yhtiön tuloksen arvioidaan parantuvan. Oravan tuloskuntoa parantaa se, että yhtiöllä on kassassaan taas rahaa, jolla se voi ostaa asuntoja tukkualennuksella.

Outi Airaksinen