Käynnissä oleva suhdanne ei kuulu normaalikiertoisten joukkoon. Markkinamalli on ajettu kauas tasapainostaan, kun keskuspankit ostavat suuressa mittakaavassa arvopapereita markkinoilla ja Kiinan valtio investoi jättimäisesti taloudessa. Kummassakin tapauksessa kysyntä kasvaa lyhyellä ja riskit pidemmällä aikavälillä. Vuosi 2016 on alkanut näiden riskien kärjistymisen merkeissä.

Globaali kysyntä on ollut Yhdysvaltalaisen kulutuksen kasvun varassa. Yhdysvaltain teollisuuden hidastuminen kiihtyi viime vuoden alussa ja palvelusektorin kasvu hidastui viime vuoden lopussa. Teollisuuden heikkoutta on siis siirtynyt palvelusektorille. Talouden kehitys riippuu siitä, kumman sektorin vetovoima on suurempi. Joko kulutus nostaa teollisuutta tai teollisuus laskee kulutusta.

Jos Yhdysvaltain palvelusektorin hidastuminen jatkuu, globaali talous ajautuu todennäköisesti taantumaan ensimmäistä kertaa nollakorkoympäristössä. Elvytystä voidaan edelleen kiihdyttää siirtymällä globaalisti syvälle negatiivisiin korkoihin, mikä veisi kuitenkin markkinoiden epävarmuuden uudelle ennen kokemattomalle tasolle.

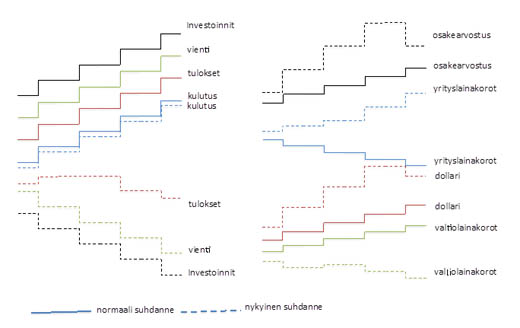

Skemaattinen kuva Yhdysvaltain suhdannekierrosta

Kiinan investointisyklin purkaantuminen Yhdysvaltain taloudessa

Kiinan suhdanteen kääntyminen näkyy globaalisti raaka-aineiden hintojen, investointitavaroiden kysynnän, viennin ja pörssiyritysten tulosten laskuna sekä yrityslainojen korkojen nousuna.

Kiinan talouden hidastuminen on kiihtynyt samaan aikaan, kun Yhdysvaltoin keskuspankki on aloittanut koronnostot. Normaalisti tässä vaiheessa suhdannetta edellä mainitut teollisuuden aktiviteettimittarit vahvistuvat, mutta nyt ne heikkenevät. Raaka-aineiden hintojen lasku on kassavirtaongelma pääomaintensiivisille raaka-aineyrityksille, joten raaka-aineyritysten lainojen korot ovat nousseet. Korkojen nousu on levinnyt yleisesti korkean riskin lainoihin. Vaikka raskaan teollisuuden osuus on pieni koko taloudessa, se on suuri teollisuudessa, viennissä ja markkinoilla. Poikkeuksellisesti Yhdysvaltain keskuspankki yrittää nostaa korkoja teollisuuden ollessa taantumassa ja riskipitoisten lainojen korkojen noustessa.

Toisaalta raaka-aineiden hintojen lasku kasvattaa reaalista kuluttajan ostovoimaa. Kun lisäksi dollari on vahva ja palkkainflaatio kiihtyy, kulutuksen kasvun edellytykset ovat hyvät. Tuonti on kuitenkin laskenut ja säästämisaste noussut, joten ostovoiman kasvu ei ole muuttunut niin vahvasti kulutukseksi, kuin olisi voinut odottaa. Kuluttajan varovaisuus ja alhainen palkkainflaatio liittyvät työmarkkinoiden ja teollisuuden rakennemuutokseen. Kun teollisuus jakaantuu uuteen ja vanhaan, työmarkkinat jakaantuvat myös.

Keskuspankkien ostosyklin purkaantuminen Yhdysvaltain taloudessa

Keskuspankkien ostot markkinoilla ovat heikentäneet likviditeettiä, laskeneet koroja, nostaneet osakkeiden arvostuksia ja heikentäneet valuuttoja. Markkinoilla epävarmuus on kasvanut, koska riskisten sijoitusten arvot ovat nousseet, vaikka reaalitalous ei ole elpynyt odotetusti.

Normaalisti osakkeiden arvostukset ovat korkeimmillaan taantuman jälkeen tulosten ollessa suhdannesyistä poikkeuksellisen alhaisella tasolla, eli tuloskasvun kiihtyessä. Nykyisessä suhdanteessa arvostukset ovat jatkaneet kasvuaan yhä korkeammalle, vaikka tulossuhdanne on saavuttanut jo kypsän vaiheen.

Normaalisti yrityslainojen korot laskevat noususuhdanteessa, koska rahoitusriskit pienenevät kassavirtojen vahvistuessa. Nykyisessä suhdanteessa velan kasvua ovat tukeneet yleisesti keskuspankkien ultrakevyt rahapolitiikka ja erityisesti raskaassa teollisuudessa Kiinan supersykli. Normaalisti kasvava suhdanne tukisi velanhoitoa, mutta näin ei ole tällä kertaa.

Reaalitalouden heikentyminen on laskenut kasvuodotuksia ja kasvattanut rahoitusrasitetta, joten osakemarkkinoiden arvostukset ovat laskeneet ja yrityslainojen korot ovat nousseet. Markkinoilla on uusia merkkejä keskuspankkien elvytyksen marginalisoitumisesta, mikä näkyy Japanin markkinoiden pudotuksessa negatiivisen korkopäätöksen jälkeen. Jatkossa ei ole selvää, että kaikkiin elvytyspäätöksiin reagoidaan positiivisesti.

Suhteessa normaaliin suhdanteeseen dollari on ollut vahva ja pitkät korot matalalla. Jo ensimmäisen koronnostopäätöksen jälkeen valtionlainan pitkä korko on laskenut ja dollari heikentynyt, mikä kertoo korko- ja valuuttamarkkinoiden odottavan talouskasvun hidastuvan.

Kansantalouden ja markkinoiden rakenne ovat erilaisia

Talouden aktiviteetin mittareista vain kuluttajan ostovoiman kasvu ja taaksepäin katsova työllisyys viittaavat suhdanteen vahvistumiseen ja korkojen nostojen jatkamiseen. Yhdysvaltain taloudessa on ollut kuitenkin poikkeuksellisia jaksoja, jolloin kansantalous on kehittynyt hyvin, vaikka yritysten tulokset ovat kehittyneet huonosti. Näillä jaksoilla öljyn hinta on laskenut ja dollari vahvistunut, jolloin kuluttajan ostovoima on kasvanut. Nykyinen suhdanne on samankaltainen.

Markkinoiden heikko likviditeetti ja suuri vaihtelevuus tekevät signaalien tulkinnasta epävarmaa. Pääomamarkkinat viestittävät Yhdysvaltain talouden aktiviteetin hidastuneen, mikä saa keskuspankin todennäköisesti lykkäämään seuraavaa koronnostoa. Kuluttajan ostovoima kuitenkin kasvaa edelleen, joten loppuvuoden osalta koronnostot ovat mahdollisia, vaikka teollisuuden näkymät eivät vahvistuisikaan.

Käytännössä mikään talouden keskeinen indikaattori ei ole kehittynyt normaalin suhdannekierron mukaisesti, minkä täytyy johtua markkinamallin ulkopuolisista toimista. Tästä syystä suhdanteen ennustaminen on tällä kertaa poikkeuksellisen vaikeaa.

Jussi Hyöty työskentelee Elite Varainhoidon päästrategina