Eläkemaksutulot eivät enää vuosiin ole riittäneet maksussa oleviin eläkkeisiin, vaan täydennystä on ammennettava eläkerahastoista. Nyt työeläkerahastojen sijoituksissa haluttaisiin ruveta ottamaan nykyistä enemmän riskiä. Kuinka suuresta muutoksesta olisi kysymys? Mitä mahdollisuuksia sijoitusriskin lisääminen tarjoaa? Kenelle lasku riskistä lankeaa, jos lankeaa?

Suomen eläkejärjestelmä on menestynyt kansainvälisessä vertailussa hyvin. Se on todettu vakaaksi ja luotettavaksi.

Pitkällä aikavälillä eläkejärjestelmämme on kuitenkin joutumassa tiukoille etenkin Suomen väestökehityksen vuoksi. Väestö vanhenee, ja tulevaisuudessa eläkkeensaajia on yhä enemmän, työikäisiä eläkemaksujen maksajia yhä vähemmän.

Rahastointi on tärkeä osa työeläkejärjestelmäämme. Työeläkeyhtiöt ovat rahastoineet osan vuosikymmenten mittaan kerätyistä työeläkemaksuista. Rahastoidut varat on sijoitettu, jotta niille saataisiin tuottoa.

Eläkeyhtiöt ovat jo pitkään herätelleet keskustelua siitä, että sijoitetuille työeläkevaroille pitäisi voida tavoitella nykyistä parempaa tuottoa. Nyt tavoite on mainittu myös Petteri Orpon hallituksen ohjelmassa, jossa on monia muitakin työeläkejärjestelmän uudistustavoitteita. (Eläkeuudistuksia valmistellaan työryhmässä, jonka määräaika umpeutuu tammikuun lopussa 2025.)

Viime syksynä keskustelu eläkevarojen sijoittamisesta tuntuikin saavan uutta vauhtia. Ja keskustelua tosiaan tarvitaan, koska paremman sijoitustuoton tavoittelu edellyttää isomman riskin ottamista eläkevaroja sijoitettaessa. Eläkeyhtiöiden riskinottoa rajoitetaan säädöksin, joiden muuttaminen vaatii yhteistä pohdintaa.

Mitä sijoitusriskin lisääminen merkitsisi?

ELÄKERAHAT JA SIJOITUSRISKI – 10 KYSYMYSTÄ:

1. Mistä työeläkkeet maksetaan?

Yksinkertaistaen: nyt eläkkeellä olevien tämän vuoden työeläkkeet maksetaan valtaosin eläkemaksuilla, joita työntekijät ja työnantajat tänä vuonna maksavat.*

Vuotuiset eläkemaksutulot eivät kuitenkaan ole enää noin kymmeneen vuoteen riittäneet kattamaan vuotuisia eläkkeitä kokonaan, vaan osa eläkkeistä maksetaan eläkerahastojen sijoitustuotoilla.

* Yksityisten alojen eläkkeistä vastaavat pääasiassa yksityiset työeläkevakuutusyhtiöt. Niitä ovat Varma, Ilmarinen, Veritas ja Elo. Lisäksi on yksityisiä eläkesäätiöitä ja -kassoja.

Näistä samoista yrityksistä myös YEL-vakuutetut yrittäjät ottavat eläkevakuutuksensa. Yrittäjät maksavat eläkemaksunsa kokonaan itse. YEL-maksutkaan eivät riitä eläkkeisiin, eikä YEL-järjestelmässä ei ole rahastoja. Siksi valtio maksaa noin 30 prosenttia yrittäjäeläkkeistä.

Valtion palveluksessa olevien eläkkeet maksetaan osin Valtion Eläkerahastosta (VER) ja osin valtion budjetista.

Kunta-alan ja monien muidenkin julkisten alojen eläkkeistä vastaa Keva.

Kansaneläkkeet maksaa valtio.

2. Miksi eläkerahastojen sijoitustuottoa pitäisi pyrkiä parantamaan?

Suurin syy on syntyvyys, joka on voimakkaasti vähentynyt. Viime vuosina syntyneet ikäluokat siirtyvät työelämään joskus parinkymmenen vuoden päästä, ja nämä ikäluokat ovat jopa kolmanneksen pienempiä kuin ne, jotka silloin ovat eläkeiässä. Maksajien määrä suhteessa eläkkeensaajiin pienenee dramaattisesti.

Keskimääräinen työeläkevakuutusmaksu on nyt 24,4 prosenttia palkasta. Jos eläke-etuudet pidettäisiin ennallaan, eläkemaksuja pitäisi tulevaisuudessa nostaa. Maksujen korotuspaine alkaisi kasvaa 2030–2040-luvuilla.

Jos eläkemaksuja ei nostettaisi, eläkkeitä pitäisi leikata.

Yksi keino – kivuttomin keino, kuten työeläkeyhtiö Varman sijoituksista vastaava johtaja Markus Aho luonnehtii – välttää tai ainakin pehmentää tuota vaikeaa valintaa voisi olla se, että rahastoiduille työeläkevaroille saataisiin nykyistä parempaa sijoitustuottoa.

Rahastoilla ja niille saatavalla tuotolla on jo nyt todella suuri merkitys eläkejärjestelmälle. ”Esimerkiksi Varman hallinnoima eläkevarallisuus oli syyskuun lopussa 57,5 miljardia euroa, ja siitä 35,1 miljardia euroa on vuodesta 2009 alkaen varoille saatua kumulatiivista tuottoa. Valtaosa varallisuudesta on siis kertynyt edellisen vuosikymmenen sijoitustuotoista.”

3. Estääkö jokin nyt tavoittelemasta parempaa tuottoa?

Työeläkevarat on lain mukaan sijoitettava tuottavasti ja turvaavasti. Näissä rajoissa työeläkeyhtiöt pyrkivät saamaan sijoitetuille eläkevaroille parhaan mahdollisen tuoton.

Sijoituksissa kuitenkin riski ja tuotto ovat kytköksissä toisiinsa. Pienen riskin sijoituksissa tuotto jää useimmiten vaatimattomaksi. Mitä isompaa tuottoa tavoitellaan, sitä enemmän riskiä joudutaan ottamaan. Tyypillisesti tähän pyritään kasvattamalla osakesijoitusten osuutta salkusta.

Toki on muitakin sijoituksia, joiden riski on yhtä suuri tai isompikin kuin osakkeissa.

Yksityisten työeläkeyhtiöiden riskinottoa rajoitetaan vakavaraisuussääntelyllä. Sen tarkoitus on turvata yhtiöiden vakavaraisuus, jotta niiden rahat riittävät aina eläkkeiden maksuun.

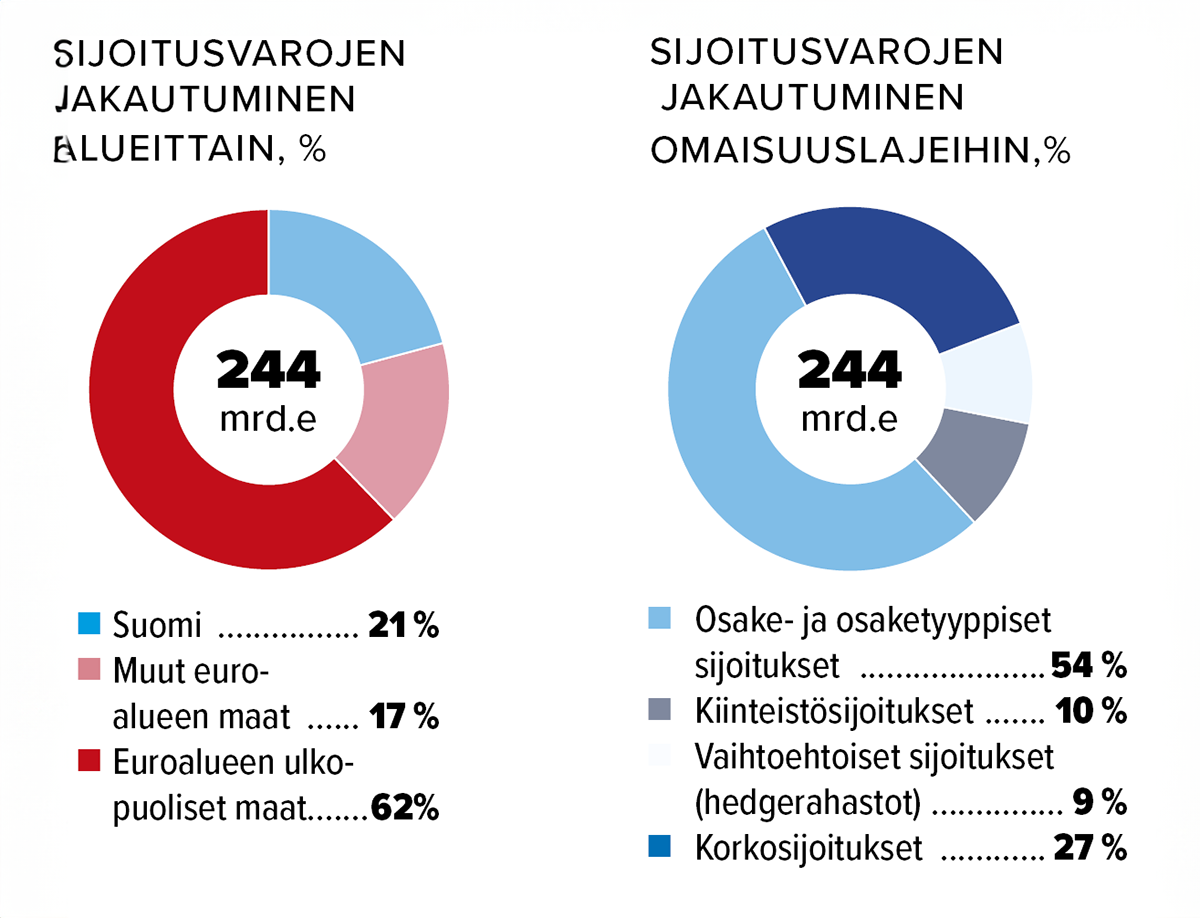

Käytännössä nykyinen sääntely rajaa osakesijoitusten osuuden enintään noin 45–50 prosenttiin eläkeyhtiön salkusta eli yhtiön sijoitusomaisuuden arvosta.

(Juttu jatkuu kuvion jälkeen)

4. Mikä eläkeyhtiöiden vakavaraisuussääntelyssä voi olla ongelmallista?

Ainakin se voi ajaa myötäsykliseen sijoittamiseen. Kärjistäen:

- Kun osakemarkkinoilla mennään alaspäin ja eläkeyhtiön salkussa olevien osakkeiden kurssit laskevat, myös yhtiön vakavaraisuuspääoma pienenee. Silloin salkun riskiä on pienennettävä eli osakkeita myytävä pois – laskumarkkinoilla huonolla hinnalla.

- Kun osakemarkkinoilla pyyhkii lujaa ja eläkeyhtiön salkussa olevien osakkeiden kurssit nousevat, myös yhtiön vakavaraisuuspääoma kasvaa. Silloin yhtiöllä on mahdollisuus lisätä salkkunsa riskiä ja ostaa osakkeita – nousseilla markkinoilla kovalla hinnalla.

”Parhaat paikat ostaa osakkeita ovat yleensä silloin, kun osakemarkkinoilla on tultu jonkin aikaa alaspäin. Mutta vakavaraisuussääntelyn vuoksi meillä ei todennäköisesti ole silloin liikkumatilaa ostaa lisää osakkeita”, Ilmarisen sijoitustoiminnasta vastaava varatoimitusjohtaja Mikko Mursula sanoo.

”Eläkeyhtiön vastuuvelka on erittäin pitkäjänteistä ja yhtiö tekee sijoituksia 20–30 vuoden aikajänteellä. Onko olennaista, että olemme joka päivä ja joka hetki tietyn vakavaraisuusrajan yläpuolella?” Mikko Mursula kysyy. Hänen mielestään sääntelystä tulisi toimivampaa jo sillä, että riittävän vakavaraisuuden laskentatapaa viilattaisiin pitkäjänteisemmäksi.

Myöskään Varman Markus Ahon mielestä vakavaraisuussääntely ”ei ole pahasti rikki”. Hänkin pitäisi hyvänä sääntelyn muuttamista siten, ettei osakkeita tarvitsisi kurssien laskiessa ruveta myymään niin nopeasti kuin nyt. ”Lähinnä parametrien säätämisestä olisi kysymys.”

5. Miten paljon sijoitusten riskiä olisi järkevää lisätä?

Varmassa on mietitty, että osakkeiden osuutta yhtiön sijoituksista olisi hyödyllistä lisätä ”maltillisesti” eli nykyisestä noin 50 prosentista noin 60 prosenttiin.

Samoja lukemia on tuumailtu Ilmarisessa.

”Eläkekeskusteluissa liikkuu paljon isompiakin prosentteja, mutta 55–60 prosentin osakepaino olisi riittävä. Silloin noin 40 prosenttia salkusta jää muille omaisuusluokille, joilla saadaan hajautushyötyä. Salkussa tarvitaan myös sellaisia omaisuusluokkia, jotka eivät kehity käsi kädessä osakkeiden kanssa”, Mikko Mursula sanoo.

6. Miten suuri tuollainen muutos olisi nykyiseen?

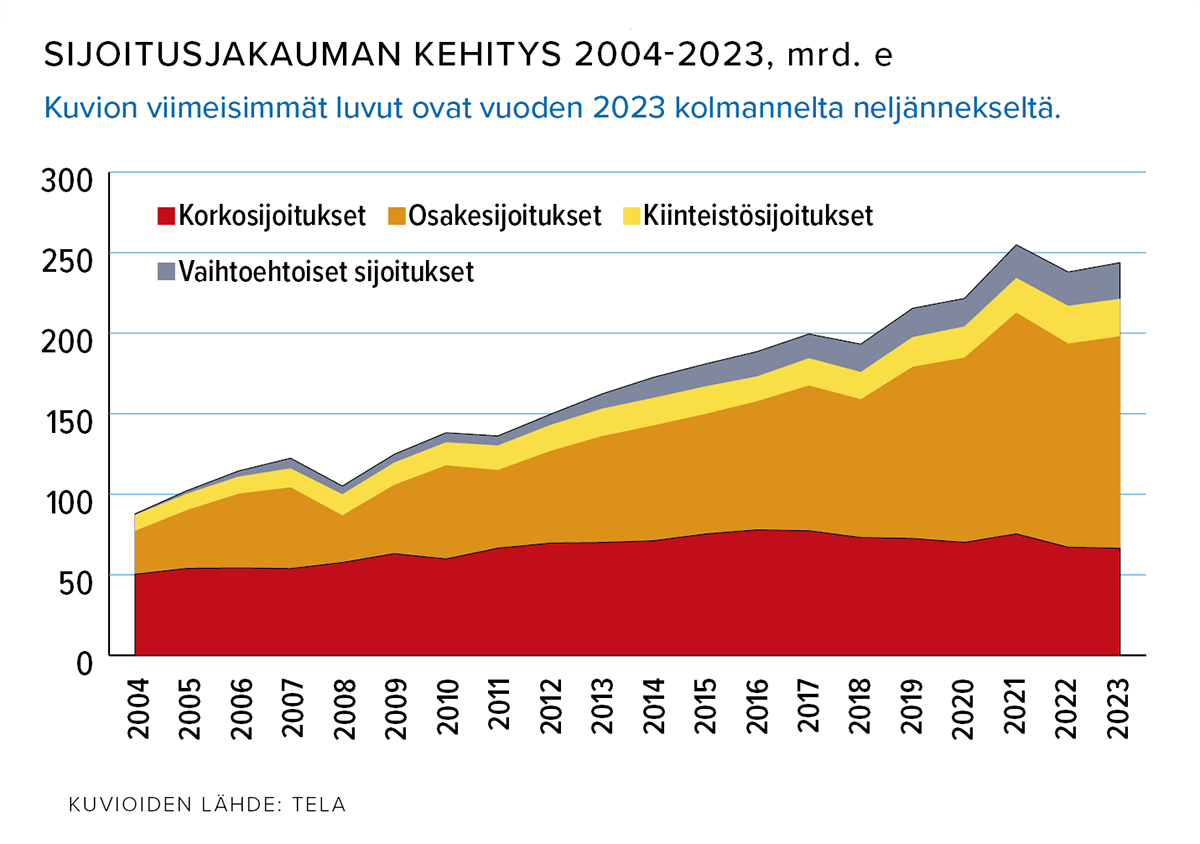

Se olisi merkittävä, mutta ei ehkä käänteentekevä. Markus Aho kertoo, että vakavaraisuussääntelyä on jo aiemmissa eläkeuudistuksissa muutettu sallivammaksi. ”Jo parinkymmenen viime vuoden ajan suunta on ollut tasaisesti kohti osaketyyppisen riskin lisäämistä salkuissa.”

(Juttu jatkuu kuvion jälkeen)

Pörssiosakkeiden lisäksi eläkeyhtiöillä onkin nykyään huomattavan paljon esimerkiksi listaamattomia osakkeita, kiinteistösijoituksia, infrasijoituksia sekä hedgerahastosijoituksia. Näissä on riskitasoltaan monenlaisia sijoituksia.

Lisäksi yhtiöillä on perinteisiä pienemmän riskin (ja tuoton) korkosijoituksia.

”Sijoituksia on voitu tehdä aiempaa monipuolisemmin ja salkkuun on otettu uusia omaisuusluokkia, jotka ovat menestyneet yhtä hyvin tai paremmin kuin perinteiset listatut osakkeet ja tuoneet hajautushyötyä. Hyvä tuottokehitys taas on kerryttänyt vakavaraisuuspuskuria.”

Vaikka puskureita riittäisi riskinottoon, osakepainon rajulla lisäämisellä ei välttämättä saavutettaisi tässä tilanteessa paljonkaan. ”Meillä Varmassa on vielä jonkin verran varaa karsia matalatuottoisia sijoituksia osakkeiden tieltä, mutta ei määrättömästi. Muuten joutuisimme tilanteeseen, jossa myisimme yhtä hyvin tuottavia sijoituksia vain ostaaksemme lisää osakkeita”, Markus Aho pohtii.

7. Entä jos työeläkeyhtiöt päättäisivät lähteä isomman riskin tielle etsimällä tuottoa eksoottisista sijoituskohteista?

”Me emme todellakaan hae jännitystä. Eläkeyhtiön kaltaiselle yhteisösijoittajalle tylsä on yleensä fiksuin vaihtoehto”, Markus Aho sanoo.

”Kun perinteisessä salkussa on vain listattuja osakkeita ja korkosijoituksia, me taas olemme hakeneet tuottoja ja hajautushyötyä monipuolisesti esimerkiksi juuri listaamattomista osakkeista, hedgerahastoista ja reaaliomaisuudesta. Se on meidän eksotiikkaamme.”

8. Millaisia tuloksia sijoitusriskin lisäämisestä olisi realistista odottaa?

Noin kymmenen prosenttiyksikön lisäys eläkesijoitusten nykyiseen osakepainoon ei vielä yksin ratkaise vanhenevan Suomen tulevaisuuden eläkeongelmia.

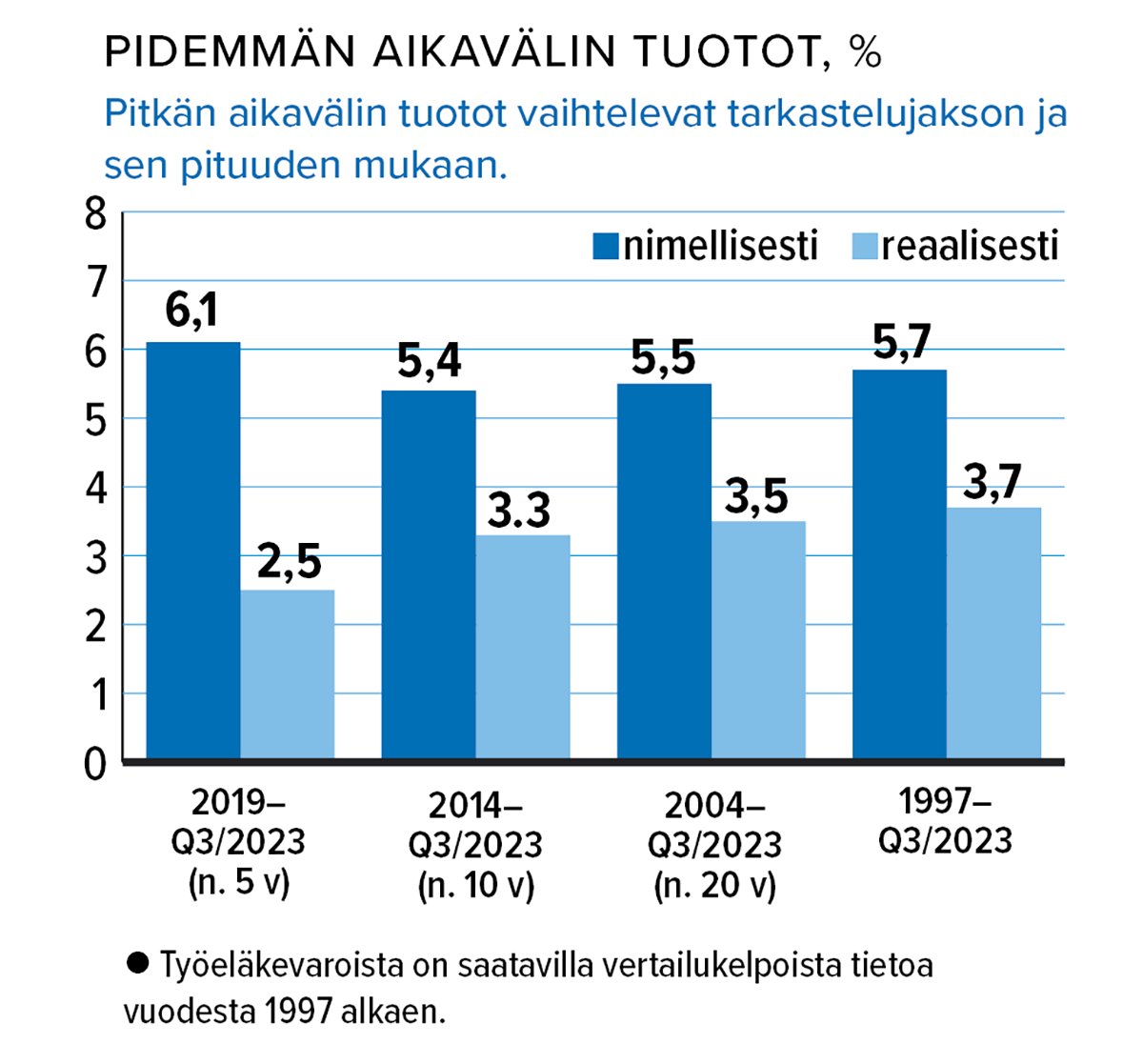

(Juttu jatkuu kuvion jälkeen)

Eläkesijoitusten pitkän aikavälin reaalituotto (nimellistuotto miinus inflaatio) on tarkastelujaksosta riippuen pyörinyt suunnilleen 2,5–3,5 prosentissa. Markus Aho sanoo, että osakeriskin lisäyksellä voitaisiin tavoitella pitkällä aikavälillä keskimäärin 0,3 prosentin nousua sijoitusten reaaliseen vuosituottoon.

”Saattaa se olla huomattavasti korkeampikin, mutta tuo on turvallinen oletus. Ja tuolla nousulla olisi eläkejärjestelmälle merkitystä, vaikka eihän se ole kaiken korjaava hopealuoti.”

Ainakin eläkemaksujen nousupainetta lisätuotto kaiketi jossain määrin keventäisi.

”Optimaalista riski-tuottosuhdetta haemme – hiukan nykyistä parempaa tuotto-odotusta hiukan isommalla riskillä”, Markus Aho kuvailee.

Joka tapauksessa sijoitustuottojen merkitys eläkejärjestelmälle vääjäämättä kasvaa, kun järjestelmän muut tukipilarit eli syntyvyys sekä työssäkäyvien määrä ovat ohentumassa.

Lisäksi Suomen talouden kasvu on ennusteiden mukaan vielä pitkään tuskallisen hidasta. Hidas kasvu = vähemmän työtä ja vähemmän palkkatuloja = vähemmän eläkemaksutuloja.

9. Mitä vaaroja sijoitusriskin lisäämisessä on?

Riskin lisääminen tarkoittaa sitä, että sijoitusten tuotto vaihtelee entistä enemmän. Olisiko vaarana, että jossain vaiheessa ei olisikaan tarpeeksi rahaa maksussa oleviin eläkkeisiin?

Markus Ahon mielestä lyhyellä aikavälillä olisi erittäin epätodennäköistä, että markkinamullistusten vuoksi eläkeyhtiöt eivät selviytyisi eläkevelvoitteistaan. Siitä pitävät jo vakavaraisuusvaatimukset huolen. Sitä paitsi rahastoista maksetaan vain osa eläkkeistä, suurin osa hoidetaan eläkemaksuilla.

Lisäksi tähän mennessä osakemarkkinat ovat yleensä palautuneet isoistakin romahduksista – jopa finanssikriisistä – varsin nopeasti. ”Pitkiäkin heikon osaketuoton jaksoja voidaan toki nähdä, mutta 20 vuoden aikajänne todennäköisesti riittää siihen, että hieman isompi sijoitusriski parantaa lopputulosta.”

”Sadan viime vuoden aikana osakkeet ovat olleet pitkällä aikavälillä parhaiten tuottava omaisuusluokka”, Mikko Mursula huomauttaa.

Eläkeyhtiöillä onkin tapana muistuttaa, että jokunen huono vuosi – kvartaaleista puhumattakaan – ei niitä hetkauta eikä heikennä. Kun sijoitusaika on jopa useita vuosikymmeniä, se tasaa riskejä.

Myös taloustieteen professori Niku Määttänen Helsingin yliopistosta sanoo, että lakisääteiseen eläkejärjestelmään sopii tuoton tavoittelu sijoitusriskiä lisäämällä, koska riskiä voidaan jakaa yli sukupolvien. ”Se on iso juttu. Siihenhän ei esimerkiksi yksityisellä eläkesäästäjällä ole mahdollisuutta.”

”Pitkäkään sijoitusaika ei silti kokonaan poista riskiä”, hän sanoo.

Hän ei ota kantaa siihen, millainen riskitaso eläkesijoituksille voisi olla hyvä. Hänestä olisi kuitenkin syytä etukäteen sopia, miten riskit ja mahdolliset tuotot jaetaan eläkemaksuja maksavien työikäisten ja eläkkeellä olevien kesken. Millä periaatteilla tulevaisuudessa nostetaan tai lasketaan maksuja ja/tai eläkkeitä? Tällöin olisi mahdollista ottaa huomioon myös tasapuolisuus nykyisten ja tulevien sukupolvien välillä.

Osittain samasta syystä Niku Määttäsen mielestä kannattaisi miettiä keinoja myös työeläkemaksun alentamiseksi eikä vain sen nousun estämiseksi. ”Nykyistäkin maksutasoa voi pitää ongelmallisen korkeana esimerkiksi nuorten kotitalouksien kulutusmahdollisuuksien kannalta.”

10. Millä tavalla muut eläkevakuuttajat ottavat riskiä?

Julkisalojen Keva on Suomen suurin eläkevakuuttaja. Se ilmoitti viime syksynä nostavansa sijoitussalkkunsa riskitasoa selvästi. Osakkeiden osuus voidaan nostaa jopa selvästi yli 60 prosenttiin. Päätöksen syyt ja taustat olivat pitkälti samoja kuin tässä jutussa selostetut.

Tavoitekin on samankaltainen: sijoitusten reaalituottoon vähintään 0,3 prosentin vuotuinen nousu pitkällä aikavälillä. Jos tähän päästään, se keventäisi vastaavasti Kevan eläkemaksujen nostotarvetta arviolta 0,7‒1,0 prosenttiyksikköä.

Riskitason nosto onnistui Kevan hallituksen päätöksellä, koska yksityisten työeläkeyhtiöiden vakavaraisuussääntely ei koske Kevaa (eikä Valtion Eläkerahastoa). Mahtaako tämä kalvaa yksityisissä työeläkeyhtiöissä?

Ilmeisesti ei.

”Olemme vertailleet sijoitustoimintaamme kotimaisiin Kevaan ja Valtion Eläkerahastoon sekä kansainvälisesti USA:n, Kanadan ja Ruotsin isoihin eläkerahastoihin. Osakeriskiä näillä muilla on perinteisesti ollut se noin kymmenen prosenttiyksikköä enemmän, mutta aika samantyyppisesti kaikki suuret instituutiosijoittajat muuten nykyään sijoittavat”, Markus Aho sanoo.

Ulla Simola

Juttu on julkaistu Taloustaidossa 1/2024