Morningstar julkaisi viime viikolla tiedotteen, jossa totesivat muun muassa, että ”noin 20 prosenttia Eurooppa-osakerahastoista suurten yhtiöiden luokissa näyttää olevan niin kutsuttuja ’kaappi-indeksirahastoja” ja ”näiden rahastojen varat sijoitetaan pitkälti indeksinsä painoja seuraten, vaikka palkkioiden taso edellyttäisi aktiivista salkunhoitoa.”

No entä sitten? Tästähän puhutaan aina kerran, pari vuodessa. Aktiivinen salkunhoitohan ei yleensä ole edes parempi kuin indeksirahasto. Mitä sitten jos indeksinomaisesti hoidettu rahasto velottaa vähän enemmän? Pystytäänkö piiloindeksointia edes toteamaan yksiselitteisesti?

Piiloindeksointi on ilmiönä vähän sama kuin alkoholiton keskiolut. Vaikka alkoholiton olut on terveellisempää, se ei välttämättä maistu yhtä hyvälle. Lisäksi harvat haluavat maksaa alkoholittomasta oluesta ylihintaa. Alkoholittoman tuotteen kuitenkin tunnistaa heti, piiloindeksin usein vasta kymmenien vuosien päästä.

Mitä?

Indeksirahastot ovat halpoja, jopa ilmaisia. Indeksirahastot pärjäävät pitkässä juoksussa paremmin kuin kolme neljäsosaa kilpailevista rahastoista (katso esimerkki Yhdysvalloista ja toinen Suomesta). Kalliimmat rahastot jäävät vertailuindeksin tuotolle keskimäärin vuotuisten kulujensa verran. Eli jos rahaston kulut ovat puolitoista prosenttia, rahaston keskimääräinen vuotuinen tuotto alittaa pitkässä juoksussa vertailuindeksituoton saman verran.

Salkunhoitaja ei siis keskimäärin saa aikaiseksi lisäarvoa sijoituspäätöksillään. Mutta niin kauan kun tällaisen aktiivisilla päätöksillä hoidetun rahaston salkku eroaa vertailuindeksistään, on kuitenkin olemassa mahdollisuus lyödä vertailuindeksin tuotto myös pitkällä aikavälillä. Mutta jos rahaston arvopaperisalkun koostumus eroaa vain vähän vertailuindeksistään, sitäkään mahdollisuutta ei ole. Silloin rahaston tuotto alittaa 100 prosentin varmuudella vertailuindeksin tuoton.

Kalliimpaa aktiivista varainhoitoa myydään verukkeella, että se pyrkii tuottamaan paremman lopputuloksen kuin sen passiivinen vaihtoehto. Jos lupauksesta huolimatta varainhoitaja toimittaa halvempaa vaihtoehtoa kalliilla, ilman minkäänlaista edellytystä lupauksen mukaiseen onnistumiseen, olet tullut huijatuksi. Tämän toteaminen on maallikolle kohtalaisen haasteellista, vaikkakin alalla täysin tavanomaista. Sitä mitataan vertailuindeksin tilastollisella selitysasteella (R2), tracking-errorilla ja active share -luvulla.

Eroavaisuuden mittari

Sijoitussalkun eroavaisuutta vertailuindeksiin mitataan niin sanotulla active share -luvulla. Luku lasketaan sijoitussalkussa ja indeksissä olevien arvopapereiden painoeroja ynnäämällä, ja summa jaetaan lopuksi kahdella (katso täältä laskuesimerkki). Mikäli luku alittaa kuudenkymmenen (60) sijoitussalkku ja vertailuindeksin arvopaperisalkku eroaa hyvin vähän toisistaan.

Active Share -luku on myös tulkittu ennustavan tulevaa tuottoa. Tämä tulkinta on kuitenkin jossain määrin väärä. Sijoitussalkun koostumuksen eroavaisuus on edellytys paremmuudelle, ei sen tae. Jos rakennat erilaisen talon vanhan ruman tilalle, se ei takaa että talo on nyt kaunis.

Tilastoa

Active Sharen -luvun keksijät, Cramers ja Petäjistö ovat todenneet, että piiloindeksirahastojen osuus on viimeisten kolmenkymmenen vuoden aikana ollut rajussa kasvussa Yhdysvalloissa. Yhdysvaltalainen analyysejä ja sijoitustuottoja mittaava riippumaton Morningstar on puolestaan tutkinut rahastojen active share -lukuja paitsi Euroopassa, ainakin myös Ruotsissa, Tanskassa ja Suomessa.

Kuten tutkimuksista ilmenee, piiloindeksirahastojen osuus tutkituista rahastoista on liikkunut 20-60 prosentin välillä. Eli jopa enemmistö rahastoista ovat tutkimustuloksissa osoittautuneet piiloindeksirahastoiksi. Suomi on tässä kuitenkin ihan omaa luokkaansa. Vuonna 2014 julkaistussa raportista kaksikymmentäkaksi rahastoa kahdestakymmenestäseitsemästä (22/27) alitti aktiivisuuden rajan. Laihana lohtuna Suomalaiset Eurooppa-rahastot edustivat selkeä parhaimmistoa Morningstarin viimeisimmässä tutkimuksessa.

Yliveloituksen vaikutus

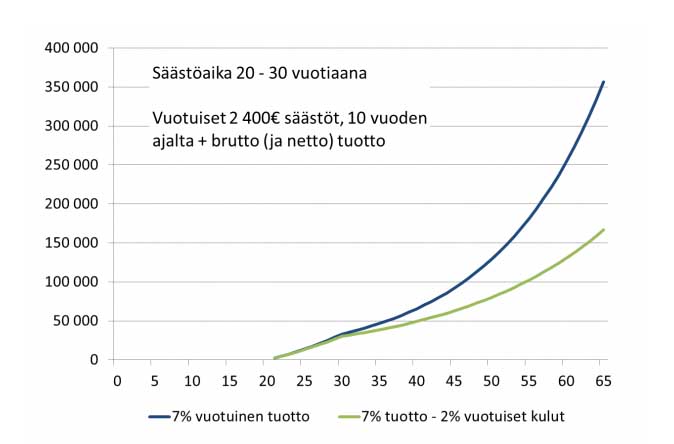

Jos kaksikymppinen säästää vuodessa 2 400 euroa kymmenen vuoden ajan ja saa indeksirahastosijoitukselleen seitsemän prosentin vuotuisen markkinatuoton, on hänellä 65-vuotiaana noin 350 000 euron lisäeläke. Mutta miten käy, jos tuosta seitsemän prosentin tuotosta poistetaan piiloindeksikulut?

Suomeen sijoittavien rahastojen keskimääräinen kokonaiskulusuhde (englanniksi Total Expense Ratio, TER) on Morningstarin mukaan 1,6 prosenttia. Aktiivisesti kauppaa käyvällä rahastolla osakevälityskulut voivat helposti nostaa vuotuiset kokonaiskulut kahteen prosenttiin.

Jos yllämainittu sijoittaja valitsi aktiivisilla sijoituslupauksella sijoittavan, kalliimman rahaston ja tämä osoittautuu piiloindeksirahastoksi, seitsemän prosentin vuotuisesta markkinatuotosta on kulujen jälkeen jäljellä enää viisi. Tämän seurauksesta hänen sijoituksensa arvo 65-vuotiaana pienenee 167 000 euroon. Kahden prosentin vuotuiset kulut syövät lopullisesta eläkkeestä yli puolet.

Syyt

Piiloindeksirahasto ei vähäisen eroavaisuuden ja korkeampien kulujensa takia pysty tuottamaan vertailuindeksituottoa, jonka asiakas saisi jopa ilmaiseksi. Miksi kukaan sitten tarjoaa piiloindeksirahastoja?

Usein pankkien rahastoyhtiöt rajoittavat salkunhoitajiensa liikkumavaraa. Näin jotta rahastojen tuotto lyhyellä aikavälillä seuraisi markkinoiden tuottoa ja suurilta negatiivisilta yllätyksiltä vältyttäisiin. Siten asiakas ei varsinaisesti voi naputtaa suhteellisesta tuottokehityksestä kuin vasta vuosien jälkeen, jolloin on liian myöhäistä.

Tällainen liiketoimintariskin hallinta on myös johtanut siihen, että varsinkin kokemattomille piensijoittajille myydyt rahastot ovat usein yhdistelmärahastoja missä osa varoista sijoitetaan osakkeiden lisäksi korkoihin. Kun tällaisista matalatuottoisempia korkosijoituksia sisältävistä rahastoista veloitetaan toista prosenttia vuodessa on yllättävää, jos piensijoittajalle jää tuottoa enää ollenkaan.

Toinen yleinen, mutta ontuva selitys piiloindeksirahastolle on rahaston koko. Jos rahasto on tarpeeksi suuri ja markkina liian pieni, rahastolle ei jää muita vaihtoehtoja kuin sijoittaa kaikkiin markkinoilla oleviin arvopapereihin. Jos tilanne todellakin on tämä, miksi sitten tarjota tällaista tuomittua vaihtoehtoa? Se ei luottamusalalla luottamusta herätä.

Ongelma

Kuten yllä esitetyistä tilastoista voi päätellä, piiloindeksirahastot ovat yleinen ongelma ja koskettavat satoja tuhansia suomalaisia. Uhrit ovat usein kivijalkapankin tiskillä neuvoihin luottaneita tai aggressiivisen puhelinmyyjän väsyttämiä henkilöitä. Nämä ihmiset eivät tule onnistumaan säästötavoitteissaan neuvonantajien tienatessa asiakkaidensa varoilla miljoonia.

Tämän on valitettavasti sijoituspalvelualalla yleistynyt ominaispiirre. Luvataan sellaista mitä ei tiedostamatta tai muuten pystytä toimittamaan. Financial Times kirjoitti IBM Institute for Business Value:n tekemästä raportista, jossa varainhoitoalan laskettiin tuhoavan 1 300 miljardin dollarin edestä lisäarvoa – joka vuosi. Luku vastaa lähes kaksi prosenttia maailman BKT:stä.

Tästä huolimatta meidän kaikkien tulisi ottaa vetoapua omiin talouksiimme juuri säästämisestä. Oikein tehtynä ihan jokaisesta suomalaisesta tulisi miljonääri eläkeikään mennessä. Niin kauan kun yleiset syyttäjät, finanssivalvonnat tai mediat, Suomessa ja muualla Euroopassa eivät tartu tähän jatkuvaan räikeään käyttäytymiseen, piensijoittajien on kuitenkin pärjättävä omillaan.

Miten vältyt?

Helpoiten vältyt piiloindeksirahastoista sijoittamalla suoraan kustannustehokkaisiin indeksirahastoihin. Jos esimerkiksi haluat aloittaa säästämisen opiskelematta asiaa sen kummemmin, pitkäjänteinen, säännöllinen säästäminen indeksirahastoihin on paras vaihtoehto. Indeksirahastot löytyvät usein sijoitusammattilaistenkin salkuista, myös minulta.

Mikäli kuitenkin haluat sijoittaa aktiivisesti hoidettuun rahastoon sinun olisi hyvä selvittää rahaston sijoitusstrategia. Siitä olisi hyvä löytää ”…sijoitamme pitkäjänteisesti hyviin yhtiöihin pienellä vaihtuvuudella, vertailuindeksistä välittämättä” -lause. Lisäksi mahdollisen active share -luvun tulisi olla reilusti yli kuudenkymmenen. Mikäli sellaista ei löydy valmiina, kysy sitä salkunhoitajalta tai laske se itse.

Joka tapauksessa sinun ei kannata lannistua ja jättää pitkäaikaissäästäminen tekemättä. Mitä vähemmän kuluja maksat, sitä suuremassa määrin (vain sinä) hyödyt.

Lue myös: Laiska Finanssivalvonta mahdollistaa laiskat sijoitusrahastot, ESMA on kuitenkin 6.2.2016 ilmoittanut ryhtyvänsä tutkimaan asiaa, Rahastosäästäjän uudet silmälasit, Ihmiskunnan suurin puhallus: piiloindeksointi ja Fund industry ‘overpaid by $1,300bn’.

Martin Paasi on Nordnetin talousasiantuntija